331

331

不管对国际品牌,还是国内品牌来说,2018年并不是最好的一年,有人高调辉煌,也有人黯然离场。

历史的经验告诉我们:凡是过往,皆为序章,过往的星星之火终将点燃未来的燎原之势,在对2018年品牌事件的归集、梳理后,我们以点带面,分析品牌趋势,揭开“未来”的面纱。

1

文化认同

决定中国消费者的去与留

在国家经济崛起,国民意识提升的推动下,国民的爱国主义热潮被空前激发,文化认同感在这股热潮中涌现。品牌对中国文化的认同与对国人的尊重将决定中国消费者的去与留。

今年4月,巴黎世家 (Balenciaga) 在法国发售其爆款老爹鞋Triple S,有网友爆料一名中国女性消费者因指责外国消费者插队而遭到群殴,但随后赶到的店员及保安并未制裁打人者,侮辱规矩排队的中国人,大声呵斥:“滚出去,再也不要来买鞋了。” 视频及相关爆料被上传至微博等多个国内社交媒体,引起国内网友对Balenciaga的强烈抵制。

11月,Dolce & Gabbana通过社交网络发布了名为“起筷吃饭”的预热视频,却因内容涉嫌歧视中国传统文化而引发广泛争议。事后,创始人更在网上发表辱华言论,激烈言论导致中国明星与模特集体拒绝出席Dolce & Gabbana上海秀。Dolce & Gabbana 上海时装秀的取消及后续营销事件的持续发酵折射了奢侈品品牌在争取中国消费者的过程中,由于缺乏对中国文化的认同与尊重而付出了惨痛的代价。

而另一方面,GUCCI则在Dolce & Gabbana辱华事件之后,表现出极大的求生欲,以各种姿态示好中国消费者。

事实上,GUCCI自2016年以来始终以产品中加入中国元素的品牌战略争取中国消费者,尤其是每年新春系列产品,生肖元素的运用更是必不可少。

即便产品设计商经常被人诟病,但品牌对于中国市场的尊重与文化的认同感,却让国人颇为买账。2018年上半年,GUCCI亚太区域(除日本)的销售额占到总销售额的37%,零售销售额同比增长48%。显然拥抱中国消费者,为GUCCI带来了可观的业绩。

全球战略咨询公司贝恩公司(Bain & Company)发布的研究报告显示,2018年中国奢侈品市场规模同比增长18%,达到320亿欧元。

报告指出,中国消费者是全球奢侈品市场的主要驱动力之一。自2015年以来,全球奢侈品市场增长点的50%是由中国消费者贡献的,国人的消费额在全球市场中的占比不断增长,2018年占33%,2017年占32%,并且有8%的份额是发生在国内,中国市场已经成为奢侈品品牌的必争之地。

虽然奢侈品品牌通过明星带货,微博营销等符合当下潮流的营销方式迎合中国市场,但基于中外文化理念的不同,以及操盘人以欧洲文化为中心的品牌观念,致使品牌往往忽视中西文化差异对国人消费感受的冲击,稍有差池便会激起无限浪花。

比如Burberry今年毫无喜庆感而言的新春广告,甚至连流量明星也无法挽救海报中如“丧尸围城”般的世界末日感。

只有了解才能认同,只有认同才能尊重,奢侈品品牌只有摒弃对中国文化以及消费者的浅层经营,深入研究中国市场,从根本上尊重这个国家以及消费者,才能最大化的挖掘市场潜力。

如何传达品牌对于中国文化的认同以及对国人的尊重,将成为2019年奢侈品品牌生存的必修课。

2

国潮夺目

本土运动品牌发力

爱国主义大潮推动奢侈品品牌重新审视中国市场的同时,也助力了国潮的崛起。国外品牌一边在国内赚满钵,一边鄙视国人粗俗的高调姿态,也加速了国人回归本土品牌的怀抱。同时,本土品牌的自身转变也让其有力承接住了消费的巨大转移。

太平鸟无疑是近年来产品“潮” 化转型较为彻底和成功的本土品牌。自 2015 年起公司调整品牌定位,以泛 95后具有特立独行、热血澎湃、爱搞事情、有着与众不同时尚品味的年轻人为核心目标人群,通过联名款、KOL 推广等形式吸引年轻消费人群。

42岁的波司登则以产品设计的“焕然一新”,重新取悦消费者。去年9月波司登时装秀主打“中国风”,秀场整体空间设计围绕江南窗格——“牖”为灵感发散,呈现出水墨丹青的中国画风格,开场后维密御用天使AA身穿一件牡丹与格纹相交织的长款羽绒服,气场全开踱步而来,随后展示的是一套套绘有亭台楼阁、汉字、中国龙等中国元素的羽绒服。

波司登以全新产品设计及形象取代原有臃肿、老气横秋的大妈感知。产品的“改头换面”令品牌2018/19财年前9个月的零售金额录得30%以上的升幅。

如今,本土品牌由于产品形象的优化以及营销模式的升级,已经成功摆脱了产品老化的固有认知,建立了国潮品牌形象。

在国潮品牌夺目的国际舞台上,本土运动品牌扮演了举足轻重的角色。2018年2月初,作为首个亮相纽约时装周的中国运动品牌-李宁登上了2018秋冬纽约时装周的舞台。

沉寂许久的李宁以悟道衍生出 “心之悟”和“型之悟”两大系列,在设计上运用 oversized、金属风格、Box Logo卫衣等前卫时尚设计元素,同时融入了浓厚的中国风元素,诠释中国李宁对运动潮流的理解。

紧随其后,安踏用运动功能科技与日常穿着美学相结合的新体验,以老爹鞋刷爆时尚圈,让世界注目中国运动品牌时尚圈。

不仅如此,安踏继“吃下”FILA、Kolon Sport后,2018年斥资371亿元宣布收购“始祖鸟”东家——芬兰体育巨头Amer Sports,向世界宣告中国运动品牌的崛起。

本土品牌乘着爱国主义大潮的东风,积极改革、拥抱变化,不断提升自身在产品设计、供应链管理、品牌营销等领域的竞争力,以创新产品设计和贴近消费群体的品牌战略迅速崛起,高调迈入国际市场的同时,也敲开了国内实体商业- Shopping Mall的大门,越来越多的本土品牌被请入Shopping Mall,并成为实体商业有力的业绩增长点。

2019年,国潮品牌将继续发力,以符合大众审美的产品设计及店铺形象拥抱消费者,助力实体商业。

3

人口红利消失

童装市场加速品牌升级

有数据统计,2017年我国童装市场产值突破1500亿,市场规模复合增长率达9.68%,未来三年童装行业复合增长率将维持在14%左右,预计2020年童装市场规模将达到2665亿元。

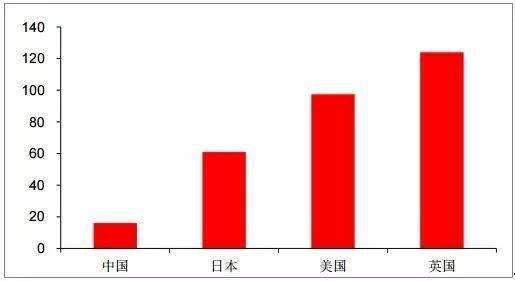

另外,中国人均童装消费仅为19.2美元,而日、美、英三国的人均童装消费支出分别达到57.8/98.2/117.4美元,相比之下国内人均童装消费支出仍有很大的提升空间。

童装市场规模与消费支出的巨大发展空间,让童装品牌在过去几年陷入“百花争鸣”的混战时代,但随着人口红利的消失,“群雄混战”的市场现状将改变,童装品牌进入升级期。

2016年作为二胎政策元年,见证了1846万新生儿的出生,2017 年出生人口和出生率较2016年均有所下滑,预计2019年新出生人口将会跌破1500万,人口红利正在逐渐消失。

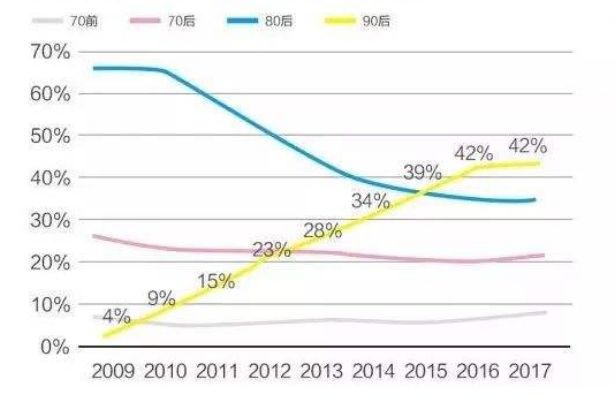

同时80、90后升级为消费主体,消费人群理念有所变化,他们对所消费商品的知识更为丰富,品牌意识更加强烈,还有国际化的视野+渠道,因此新一代消费群体对童装品牌的要求更加挑剔,更加注重品质与品牌层级。

在消费升级的大环境下,服装企业为了应对市场竞争,开始进行产品结构和营销模式的调整,进军中高端市场。

国内童装市场占有率第一的Balabala母公司-森马服饰以8.44亿元收购Kidiliz集团。Kidiliz是欧洲高端童装品牌,拥有数个中高童装品牌及代理品牌。在这次收购Kidiliz后,森马旗下的童装品牌从大众到高端,将形成多元、丰富的童装品牌组合。并且经过一系列的收购、资源整合与布局,如今的森马已跃升全球第二大童装集团。

无独有偶,国内男装市场一骑绝尘的海澜之家以6.6亿元完成了对中国高端婴童品牌-英式的44%股权收购,同样开始布局中高端童装市场。

中国经济在变化,市场在变化,消费者也在变化,童装市场的商海不再风平浪静,消费升级大潮的冲击中,唯有升级品牌,紧抓品质,才能成为这股浪潮的弄潮儿,立于不败之地。

2019年,童装品牌将开启升级之路,中高端童装市场的潜力将逐渐显现。

4

瞩目品质

快时尚品牌逐渐跌落神坛

在过去的十几年间,以H&M、ZARA、GAP等为代表的国际快时尚零售品牌相继进入中国市场,凭借低廉的价格、快速的更迭,以及向消费者提供紧跟时尚潮流服饰等优势,抢占了中国本土服装品牌的市场份额,同时伴随国内的商场、购物中心的崛起,实现了快速扩张。

享受了快速扩张的红利后,近年来快时尚品牌逐渐失去了被关注的热情,唱衰之声日渐强烈。

据多方资料显示,2017年快消时尚品牌的销售额持续放缓,H&M、ZARA等股价和估值先后遭遇下跌。2017年,ZARA的毛利率从2013年巅峰时期59.8%降至57.4%,股价下跌4.5%。全年业绩为2008年以来表现最差的一年。H&M发布的2017年Q4财报显示:当季集团销售额下滑4%,这是20多年来出现的首次业绩下降。

同时,快时尚品牌撤店、缩减门店面积的消息开始不断刷屏。2017年2月,ZARA关闭中国区最大的旗舰店;7月,H&M放弃了每年在中国新增10%至15%家新实体店的目标,同时西单大悦城店也迎来了撤店的命运;12月,Forever21在天津、杭州相继关闭唯一的门店,位于北京apm的内地首家门店也难逃关闭的结局;C&A也关闭位于成都春熙路的全国首家旗舰店。2018年,11 月 1 日 TOPSHOP 宣布关闭天猫旗舰店, 12 月 10 日英国快时尚零售品牌 New Look 亦公告推出中国市场,圣诞节后GAP宣布关闭位于纽约第五大道的旗舰店。

快时尚品牌大范围的频繁关店、财报数据的悲惨萧条以及业绩增速的持续下滑,其原因一方面是消费升级的后果,一方面则是一次性衣服狂欢的结束。

90后、00后等新生代成为快销服饰主力消费人群,从小物质充足的他们不再满足于以低价买到批量生产的衣服,而是希望能够源源不断地获得独特的体验和创新的产品。

据时尚机构Thredup发布的最新报告,有25%的女性消费者表示将从2019年开始不再购买快时尚服饰,其中大部分为年轻消费者。报告还显示,有40%的受访千禧一代表示会停止购买快时尚品牌产品,年龄在18岁至21岁的受访者中有54%决定购买质量更高的产品。

显然,快时尚品牌低廉、粗糙的产品品质不再能够满足新生代的消费需求,时尚观念的变化将快时尚品牌抛于时代之后。

新生代消费者在瞩目品质的同时,受其教育背景的影响,他们的消费观念也发生了显著变化。

目前,全球消费者每年会购买800亿件新服装,消费总额达1.2万亿美元,然而每年约有85%的服装会被送往垃圾填埋场,而据麦肯锡最新报告,超过一半的快时尚服饰在不到一年的时间内就会被抛弃。

在Thredup调查的1000多名女性中,有58%的人认为今年应该减少浪费,另有42%的人表示他们将通过购买二手商品来减少浪费。市场研究公司Mintel的数据也显示,2018年约33%的消费者每月购买服装一次,低于2016年的37%,而每两到三个月购买的消费者则从64%上升到67%,近一半的消费者表示他们更倾向于从试图减少对环境影响的品牌购买服装,在24岁以下的人中这一比例上升到60%。

环保、减少浪费、可持续发展,曾经的口号与印入教科书的理念,已经融入新生代消费者的成长轨迹,他们的消费观念在潜移默化中被影响,环保与减少浪费于无形中被植入他们的消费观念。快时尚品牌这种几乎是一次性的衣服,就像外卖咖啡杯和塑料包装一样,开始引进新生代消费者的抵触。

5

联名跨界

“1+1>2”的营销效果惯性持续

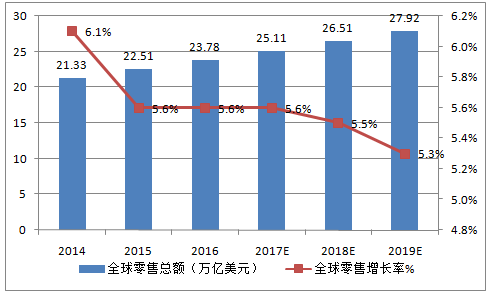

2015年开始,全球零售市场增速将放缓并呈现一路下滑的趋势,LOUIS VUITTON为实现零售市场的突破以及拥抱年轻消费者,与Supreme首次展开联名合作,在2017秋冬系列中首度推出联名合作系列产品。

LOUIS VUITTON与Supreme被哄抢一空的销售业绩,让跨界与联名瞬间成为低迷期零售市场的一剂猛药,迅速燃爆消费。

2017年下半年至2018年,跨界联名合作进入燃爆期,Karl Lagerfeld X Vans,Off-White x NIKE ,PEPSI X FILA, Burberry X Vivienne Westwood,EVISU X Champion,SKECHERS X Champion,CONVERSE X CHIARA FERRAGNI,HUMAN MADE x KFC,NEIGHBORHOOD X Dr.Martens等卖之不竭的跨界联名合作产品层出不穷;从品牌×品牌、品牌×艺术家、品牌×名人到品牌×IP等数之不尽的跨界联名方式被不断的推陈出新。

跨界联名,已经成为当下潮流中不可缺少的字眼,从传统到现代,从东方到西方,跨界的风潮愈演愈烈,生长为一种新锐的生活态度和审美方式的融合体。

跨界联名合作让原本毫不相干的两个品牌,相互渗透相互融合,不同元素带来的反差为品牌带来了强烈的视觉冲击性,也传达出品牌的潮流风向,最终形成“1+1>2”的营销效果。

在中美贸易战,全球股市的大幅下挫的大环境下,2019年全球零售市场将继续负重前行,跨界联名合作在市场激起的无限火花,无疑将持续成为品牌突出重围,逆袭市场的有力武器。

6

注重体验

线上电商回归实体商业

去年12月,网易严选首家线下店在杭州解百购物广场开业。店铺选品集中在线上爆款,比如保温杯、拉杆箱、家纺、餐具等。店内场景体验区占据了约二分之一的空间面积,从“构建有趣的商品呈现与体验”的初衷出发,将体验区分为数个具有连续性、逻辑性、贴近真实生活的“家”场景,为新中产群体创造拥有归属感的空间。

曾经专注在线上市场的品牌们开始走向线下,京东、淘宝、小红书、妖精的口袋、网易考拉、当当网、天猫国际、keep等品牌纷纷试水实体商业,当当网布局线下书店、阿里发展盒马鲜生等新兴业务、京东涉足生鲜超市、三只松鼠开设线下投食店等等,究竟是什么推动了各大巨头不约而同走向线下呢?

要分析原因,我们首先要了解这个时代与市场:当下移动互联网普及率越来越高,人口红利已经越来越少,随着各种智能产品的不断涌现,线上入口和渠道越来越碎片化,在线零售的流量成本、获客成本越来越高。在‘消费升级’的大环境下,90、00后的消费喜好、消费习惯和消费需求都有着新的特点,更加注重个性化、场景化的消费体验。对于在线零售来说,这些需要实际感知、实际体验的场景化体验式服务已成为最大软肋。

那么,在这样的大背景下,电商回归实体的原因就不难理解了:第一,线下商店可以增加用户体验感,弥补网购平台的短板及软肋;第二,线下商店可以作为售后的服务点,为顾客提供维修、保养、退换货等服务;第三,线下商店成为流量新的入口,同时也是对品牌的宣传。第四,这也是最重要的一点,据统计,现在80%多的消费仍然在线下,线上的发展遇到了瓶颈期,需要通过合作线下销售进行改革,实现新的增长。

在线零售商为了突破已现的瓶颈,通过多元化的运营模式满足消费者,已经成为电商平台和品牌商家挖掘用户价值的共同选择,线上线下融合,电商回归实体商业是当下及未来零售行业公认的趋势。2019年,电商将继续在回归实体商业的道路上探索前行。

7

并购提速

海外品牌本土化后加速扩张

2018年2月9日,山东如意集团宣布收购意大利奢侈品品牌BALLY,其后22日,复星宣布收购Lanvin,世界两大奢侈品相继被收归本土集团。

近年来,中国企业对海外品牌的并购及合作之路从未停歇,森马携手Marc O’polo,七匹狼收购Karl Lagerfeld,如意收购包括Sandro/Maje在内的SMCP集团,YGM收购Aquascutum(后转手如意),安踏收购FILA等等,越来越多的海外品牌及奢侈品牌被本土化,而本土化赋予了这些品牌怎样的未来呢?

自从Marc O’Polo牵手森马开发中国区市场后,其中国区每年的销售增幅均保持在90%以上;同时从2014年在上海开出第一家店到2018年9月,Marc O’Polo中国区的门店数量已增至56家,2018年底将至80家,品牌计划5年内增至300家门店。

另一边,由山东如意集团控股的法国时尚集团SMCP集团公布的财报显示,2017财年核心利润(EBITDA)为16.5%,同比增长18.6%,2017年亚太地区业绩同比增长达40%,其中中国内地销售表现尤为突出,净增开店数量达37个,并进军中国台湾市场,未来几年品牌预计将在中国的店铺数量扩张到500家。

显而易见,在与中国企业牵手或被收归囊中之后,通过利用国内企业成熟的销售渠道以及本土化的营销模式,海外品牌实现了迅速的门店扩张以及大幅的业绩提升。

2018年,如意集团与Bally, 复星与Lanvin ,安踏与Amer Sports,森马与Kidili,一年四宗跨国际的品牌收购预示着中国企业对海外品牌并购的提速,而并购后利润的预期将越发亟需实现,随之而来的将是海外品牌在华扩张的加速前行。

8

多渠道延伸

品牌紧抓数字营销

伴随着中国零售市场强劲的增长动力,各个品牌的营销开始愈发看重结果,衡量结果的标准也愈发倾向于销量。

在这样的营销环境下,品牌营销有着越来越明显的共性,即:越来越多的品牌开始拥抱年轻消费者,年轻人在哪里,哪里流量多,广告投放目标就在哪里。

“数字化+年轻化”已经成为了不少品牌的“双命门”,2018年中国情人节“七夕”就很好的佐证了这个趋势。

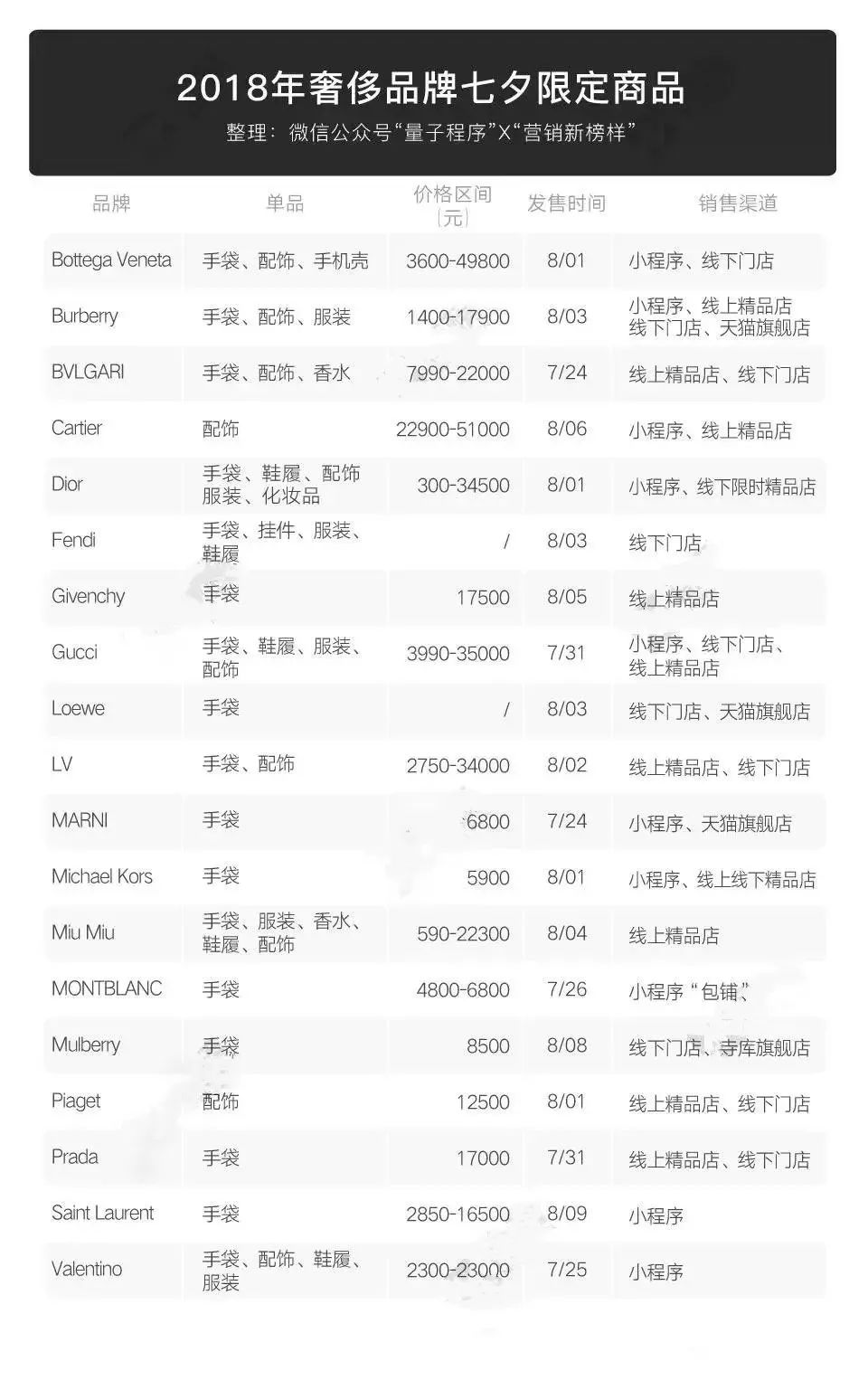

在淘宝、京东等电商平台成为零售品牌营销必不可少的阵地之后,从2018年开始,微信小程序也当之无愧的成为了营销战中社交平台的主战场之一。

2017年七夕,仅有Dior一家试水了小程序,而2018年使用小程序进行七夕营销的奢侈品品牌则飙升到了9家,其中不乏Valentino、Burberry、Gucci这样的重奢品牌,也包括了Michael Kors这样的轻奢品牌。甚至就连Dior和Burberry在微信朋友圈投放的广告落地页也是小程序。

除了微信小程序,微博及抖音也成为了品牌必争之地。8月3日,Burberry在自己的官方微博中发布了有关七夕的第一条内容,“爱的碰撞体验”九宫格动图测试。通过“生成个人结果”、“发送给TA完成碰撞体验”、“提醒TA发送碰撞结果给你”这三个步骤完成测试让心仪的他/她知道你的喜好。微博营销在经历了前几年的疯狂投放期后,为了避免引起消费者的审美疲劳,其营销方式更具创意及趣味性。

Chanel则在某加V的抖音号上连发数条定制版短视频,狠拼流量的Dior干脆在抖音上开设了自己的官方账号。七夕期间,Dior中国区品牌大使Angelababy、香氛世家大使王子文、品牌挚友王丽坤、景甜和青年演员孙伊涵手提限量款箱包的短视频一一出现在了官方账号中,并分别获得了上万的点赞量。

从2018年七夕的数字营销大战我们可以看出,各大品牌对数字渠道、数字内容的投入远超出了我们的想象。各大平台上的扎堆现象更加证明了品牌对其数字化战略的看重。

根据腾讯社交大数据披露,截至2017年,仅奢侈品牌就有98个在朋友圈累计投放广告超过500次。像微信这样月活量高达10亿之多的社交媒体,线下店铺的流量可谓望尘莫及。

消费升级后,为争夺年轻一代消费群体,加速数字化战略将被越来越多的品牌所看重,2019年更多的品牌将不断试水新型数字营销。

9

低线崛起

品牌下沉三四五线城市

有人说中国还有10亿人没坐过飞机,未来航空发展将集中在三四线城市,对于身处一二线城市的我们来说,曾经这种说法多少感觉有些不可思议。

但随着2018年拼多多的上市,三四线城市的巨大购买力被凸显,我们突然意识到低线城市的消费市场竟存在如此大的潜力。

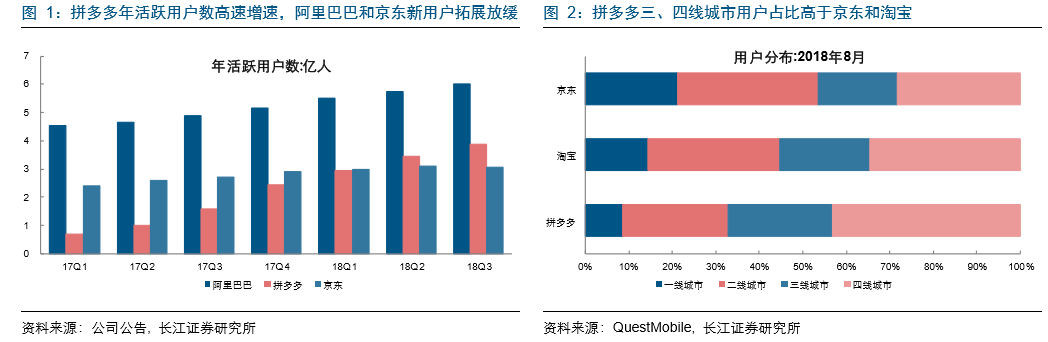

拼多多的经营数据显示,截至2018年三季度近12个月成交总额(GMV)同比增长386% 至 3,448 亿元,平均月活跃用户同比增长 226%至 2.32 亿人,年活跃用户数同比增长 144%至 3.86 亿人,活跃用户年平均支出同比增长 99%至 894 元。

拼多多高速增长的经营数据,一方面打破了前期对国内电商竞争格局固有的判断,另一方面规模巨大的低线城市和农村人口消费潜力开始受到前所未有的重视。

在传统电商平台阿里巴巴和京东新用户拓展放缓的背景下,拼多多用户规模保持了快速扩张。从用户分布来看,以 Quest Mobile 披露的 2018 年 8 月用户分布数据为基础,拼多多用户多分布于三、四线城市,与京东和淘宝以一、二线城市用户为主的用户结构形成明显区别。

拼多多的崛起影响了上亿名低线城市居民的消费习惯,高速增长的经营数据也说明了低线消费市场的巨大潜力。

简单对比城镇居民和农村居民人均消费支出和衣着消费支出数据,可以发现现阶段农村居民衣着消费支出至少滞后其潜在消费能力 3-5 年的时间,随着社会保障的完善以及消费意识的觉醒,低线消费市场有望成为未来消费增长的重要支撑。

其一在于城镇化以及务工回乡背景下城乡消费习惯趋同,其二则在于电商渗透率提升基础上品牌的快速普及与触达。

事实上,万达早在数年前就开始布局三四线城市,甚至于五线市场,从万达近几年的的收入数据来看 ,70%以上的增长全部来自于三四线城市,尽管低线城市成交单价低,但是人口数量大,消费忠诚度较高,容易形成商业中心,其投资回报不低于一二线城市。

同时,商业载体的布局必然会带动零售的进驻,大润发经过多年的不断深耕下沉销售渠道,迅速成功抢占三、四线市场,2013年以单店平均销售额3.3亿元的业绩位列国内超市业第一。紧随其后,全球零售巨头沃尔玛也开始下沉布局三四线城市。

2018年,拼多多将三四线城市的巨大市场潜力彻底曝光于世,加之一二线城市经济的更为严重的下滑以及消费升级的困境助推,预计随后的几年中,将有越来越多的品牌开始及加速下沉三四五线市场,掘金低线。

10

颜值当道

彩妆市场群英混战

曾有网络段子手表示,互联网时代有三拼,“颜值不行拼人品,人品不行拼情怀”,颜值排在首位。而各种美拍软件、美颜相机等的盛行,正说明人们越来越注重自己的颜值,人们更愿意把消费支出花在给自身带来“美的感受和体验”的商品上,比如彩妆。

据尼尔森的调查显示,超过57%的女性表示有化妆习惯,22%男性受访者表示在日常生活中会化妆。彩妆已经不单一服务女性市场,男性对美的追求,让彩妆市场变得更加广阔:

(1) 从限额以上消费品各行业来看,2018年4月份化妆品类零售额累计同比增速达到15.90%,增速最高,领跑其他消费品类;

(2) 2017年限额以上化妆品行业全年零售额达到2171亿元,同比增长16.66%,增速为2013年以来新高,高于同期消费品社零增速(+7.56%);

(3) 化妆品消费占社销零售总额比重持续提升,2017年占比达到1.64%(+0.13pcts);

(4) 从整体零售口径统计来看, 2016年中国化妆品零售整体交易规模达到了5830亿元,增长率达到20.4%,预计2018年,这一规模将超过8000亿元。

另外,业内人士分析认为,美妆产品的利润率可达30%-50%。在如此巨大的市场前景及高利润回报的诱惑下,品牌纷纷布局美妆市场寻求新的增长点。

去年12月,不少品牌以彩妆燃尽2018年最后的热度,比如zara推出首款唇膏系列Zara Ultima,正式进军彩妆界。娃哈哈借助“你足够出色”的概念,推出限量彩妆盘,用做促销品赠送,试水彩妆市场。此外,600多岁的故宫也来凑热闹,推出故宫彩妆系列,产品涵盖口红、眼影、腮红、高光在内,共计12款彩妆产品。

而在此之前,各大品牌的彩妆乱入则更为精彩,可口可乐跟菲诗小铺推出合作限量彩妆系列,产品包含气垫修颜乳、控油粉饼、多色眼影盘、唇膏和唇彩;农夫山泉×养生堂推出“养生堂天然桦树汁”面膜,旺旺×自然堂定制气垫霜,周黑鸭×御泥坊首出限量口红,大白兔×美加净秒售护手霜,泸州老窖X气味图书馆的定制款淡香水,还有肯德基用心打造的可食用指甲油以及H&M的口红。

虽然有些品牌的跨界彩妆产品有些令人啼笑皆非,但是彩妆市场的未来确实值得可期。根据中商产业研究院数据显示,未来五年内彩妆市场将维持12%的复合增速高速增长,到2023年我国彩妆行业市场规模将突破650亿元。

650亿市场规模的推动下,2019年彩妆品牌的加速扩张是毋庸置疑的,而跨界品牌进军彩妆界的号角才刚刚响起,彩妆市场“群英混战“的时代即将来临。

结语

展望 2019,国外品牌在国内市场营销效果的水土不服以及文化认同的缺失,为国内本土品牌提供了难得的发展机遇。

其次,在消费升级的过程中,品质升级与环保意识等非价格要素对消费者的消费决策与偏好形成了潜移默化的影响,并推动品牌开始进行多渠道的营销探索。

而市场低迷的大环境下,品牌一方面开始逃离部分经济严峻的二线城市,一方面以合作代替单打独斗力求自救与盈利,另一方面则有不少品牌尝新的经营业态以拉动业绩增长。

在消费升级和降级并存的时代,2019必然是经营分化的时代,而一切才刚刚开始。